Junte-se a 151.950 pessoas

Entre gratuitamente na Lista de E-mail para receber conteúdos exclusivos

Atualizado em 17 Agosto 2021

Negativar ou protestar: Como lidar com inadimplentes?

Todos nós sabemos que mais cedo ou mais tarde o empresário que vende a prazo vai acabar tendo que lidar com o problema da inadimplência.

A inadimplência pode ocorrer por diversos motivos, como o desemprego, descontrole financeiro, imprevistos, esquecimento, e até mesmo, o calote intencional.

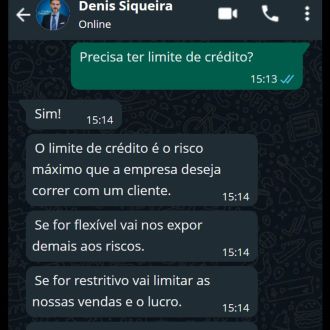

Quem faz uma boa análise de crédito consegue minimizar bastante esse problema. Mas, mesmo que a inadimplência seja menor, ainda teremos que lidar com ela.

Se a inadimplência é uma preocupação para quem já tem um bom processo de análise e concessão de crédito, imagine para quem nem faz a análise de crédito.

A inadimplência começa a ser um problema quando o devedor não mostra interesse em pagar espontaneamente.

Quando fazer os contatos de cobrança não for mais o suficiente para fazer o devedor pagar a dívida, vamos precisar usar medidas que exerçam alguma pressão sobre esse devedor.

Alguns devedores precisam se sentir pressionados para tomar alguma atitude, caso contrário eles ficam acomodados, dando desculpas e justificativas infinitas.

O protesto em cartório e a negativação são as ferramentas mais indicadas para exercer essa pressão adicional contra o devedor que está sendo negligente.

Quando é indicado a negativação ou o protesto dos inadimplentes?

Usar o protesto ou a negativação vai envolver custos financeiros e é inevitável que ocorra algum desgaste no relacionamento como cliente.

Por isso, antes de pensar no protesto e a negativação, devemos esgotar as outras medidas de cobrança amigável, como os contatos de cobrança por telefone, e-mail, SMS e WhatsApp.

A fase inicial da cobrança é muito desafiadora.

Mas, muitas vezes essa fase inicial não recebe a atenção necessária dos gestores, que acabam tratando todos os clientes da mesma forma.

Com as medidas de cobrança adequadas é possível receber o valor da dívida mantendo um relacionamento saudável com o cliente e sem causar maiores constrangimentos.

Mas, se mesmo após tomar essas medidas amigáveis de cobrança você não conseguir receber o valor da dívida, então chegou a hora de tomar uma ação mais dura como é o caso da negativação e do protesto da dívida em cartório.

Vamos conhecer mais detalhes de cada uma dessas medidas.

Negativar o cliente

A negativação do cliente funciona da seguinte forma:

Se você não conseguir receber o valor da dívida somente com os contatos de cobrança, você pode incluir o nome do devedor nos órgãos de proteção ao crédito, como o SPC e Serasa.

O ideal é ter um prazo para usar a negativação como já falamos na Régua de Cobrança.

Normalmente 30 dias é um bom prazo para negativar o devedor, porque já tivemos tempo suficiente de tentar receber de forma amigável.

Quando a pessoa tem o seu nome incluído nesta lista de devedores, ela passa a ter mais dificuldade em obter crédito no mercado.

Isso acontece porque diversas empresas costumam consultar o nome do cliente nas listas de devedores justamente para evitar conceder crédito para um mau pagador.

A negativação tem um custo relativamente baixo para o empresário e é indicada para as dívidas com valores menores. Mas, podem ser negativadas as dívidas de qualquer valor.

Existem alguns cuidados que o gestor deve tomar antes de negativar o cliente, como:

- Evitar negativar o devedor sem qualquer tentativa de contato de cobrança;

- Ter a certeza que o devedor não tem um motivo legítimo para o atraso (devolução, produto com defeito, reclamação pendente, etc.).

- Retirar o nome do devedor da lista em até 5 dias úteis após o pagamento da dívida.

Agora que já falamos da negativação, vamos conhecer o protesto em cartório.

Protestar o cliente

O protesto do cliente inadimplente pode ser tratado como um dos últimos recursos para recuperar o crédito.

Isso porque o protesto em cartório é mais burocrático, tem um alto custo de cancelamento para o devedor, provoca maior abalo de crédito e maior impacto negativo no score de crédito do cliente.

Tudo isso vai resultar em um desgaste na relação comercial que temos com o cliente, ao ponto de tornar impossível retomar o relacionamento comercial depois de um protesto.

É importante destacar, que neste caso, quem paga os custos do protesto é o devedor.

Você pode protestar as dívidas de qualquer valor. Mas, tenha certeza que o cliente está realmente se recusando ou enrolando para fazer o pagamento.

É muito irritante para o cliente, ser surpreendido por um aviso de protesto sem ter recebido qualquer contato do fornecedor, ainda mais se for uma dívida de pequeno valor.

O protesto pode ser feito de três formas:

- Através das instituições financeiras, se a sua empresa faz as cobranças por boleto bancário ou PIX boleto.

- No site da Central de Protestos, usando um certificado digital.

- Diretamente no cartório de protestos de títulos da cidade do devedor.

Se a dívida tiver menos de 1 ano, o credor não precisa antecipar as custas de protesto.

Ao receber o aviso de protesto, o devedor vai ter 3 dias para pagar a dívida.

Se ele não fizer o pagamento no cartório, o protesto vai ser lavrado. Então, o devedor só vai poder limpar o nome se ele pagar a dívida diretamente para o credor.

Então qual a melhor opção?

Como podemos ver, apesar dos efeitos serem parecidos, cada medida tem as suas características.

Para entender melhor e decidir qual ação tomar, vamos comparar as duas situações e descobrir o melhor caminho para a sua empresa.

Custos

Na negativação, o custo de incluir o nome do devedor é baixo, mas é de responsabilidade da empresa pagar essa despesa.

Já no protesto, os custos são altos e devem ser pagos pelo devedor no momento da quitação em cartório.

Procedimentos

Fazer a negativação é simples e a empresa tem total controle da inclusão e exclusão da negativação.

Na negativação, o devedor paga a dívida diretamente para o credor, então a baixa da negativação pode ser feita imediatamente pelo sistema da Serasa, Boa Vista ou SPC.

Já o protesto em cartório é mais burocrático.

Em alguns casos, para fazer o protesto pode ser necessário enviar os documentos.

No protesto, o devedor tem que fazer o pagamento para o cartório, que depois repassa o dinheiro para a empresa.

A baixa deve ser feita pelo devedor que terá que pagar as custas de cancelamento para o cartório.

Além disso, o protesto tem algumas regras e exigências diferentes conforme o tipo da dívida, tempo de atraso e região do devedor.

Efeitos

Na negativação, o nome do devedor fica em uma lista de maus pagadores dificultando a obtenção de crédito no mercado.

Com o protesto, temos o mesmo efeito. Mas, a dívida se torna pública, porque qualquer pessoa interessada pode consultar o protesto gratuitamente.

Perceba que a negativação só é informada para quem pagar pela consulta da Serasa ou do SPC ou de qualquer outro birô de crédito em que foi feita a negativação.

Na hora da análise de crédito, o protesto em cartório é considerado mais grave do que a negativação, porque ele é revestido de maior formalidade, e ele indica que aquela dívida pode ser cobrada na justiça.

Relacionamento comercial

Por ser mais forte, pode parecer que a melhor opção é usar logo o protesto. Mas, nem sempre esse é o caso.

Sabemos que a imagem da empresa é muito importante. E se resolvermos protestar toda e qualquer dívida, isso vai ser muito prejudicial para a nossa reputação.

Além de ter uma grande chance de perder o cliente que protestamos, novos clientes podem ficar com um pé atrás na hora de comprar conosco.

Porque, logo os clientes da região vão acabar sabendo que a sua empresa tem o costume de ser inflexível e de protestar todos os clientes.

Afinal, o que parece melhor para a empresa? Receber o valor da dívida à qualquer custo, ou ser mais flexível, negociando a dívida e mantendo o cliente?

Conclusão

Por causa dessas diferenças entre a negativação e o protesto em cartório, é mais indicado usar a negativação para dívidas de pequeno valor e para pessoas físicas. Deixando o protesto para usar na cobrança de empresas e para as dívidas de valor mais elevado.

Mas, estas medidas precisam ser usadas de forma estratégica.

Muitas vezes só de se falar do protesto pode ser o suficiente para fazer com que o devedor pague a dívida para evitar ter mais dor de cabeça.

Aprender a usar as medidas de cobrança de forma estratégica é o objetivo do Curso Avançado de Cobrança e Recuperação de Créditos.

Conheça o conteúdo completo do curso acessando Esse Link.

Um grande abraço!

Dr. Denis Siqueira

Dr. Denis Siqueira

CreditoeCobranca.com - Cursos e Treinamentos